2023 đi qua với 1 loạt thách thức: ảnh hưởng của Covid-19 vẫn còn nặng nề; bất ổn địa chính trị ảnh hưởng đến các tuyến giao thương quốc tế; chuỗi cung ứng toàn cầu đứt gãy cục bộ; thương mại và đầu tư sụt giảm; nợ công tăng mạnh; kinh tế thế giới phục hồi chậm và không đều,… Những “cơn gió ngược chiều” ở cả quốc tế lẫn nội địa đã đẩy tình trạng đầy biến động đến toàn nền kinh tế. Tuy nhiên, giữa bức tranh xám ảm đạm, vẫn có những điểm sáng tích cực. Trong đó, Ecommerce với từng bước tiến chậm mà chắc đang đóng góp không nhỏ vào sự phát triển chung.

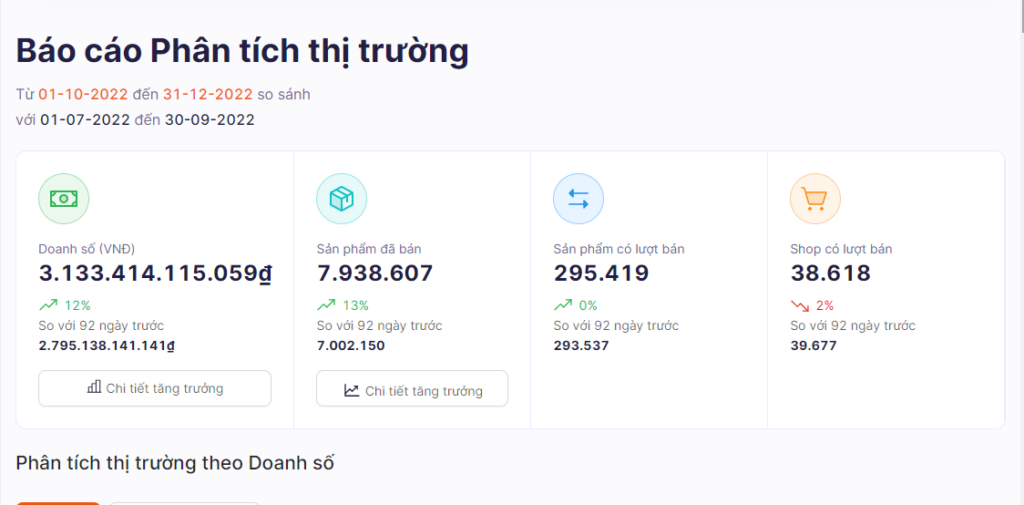

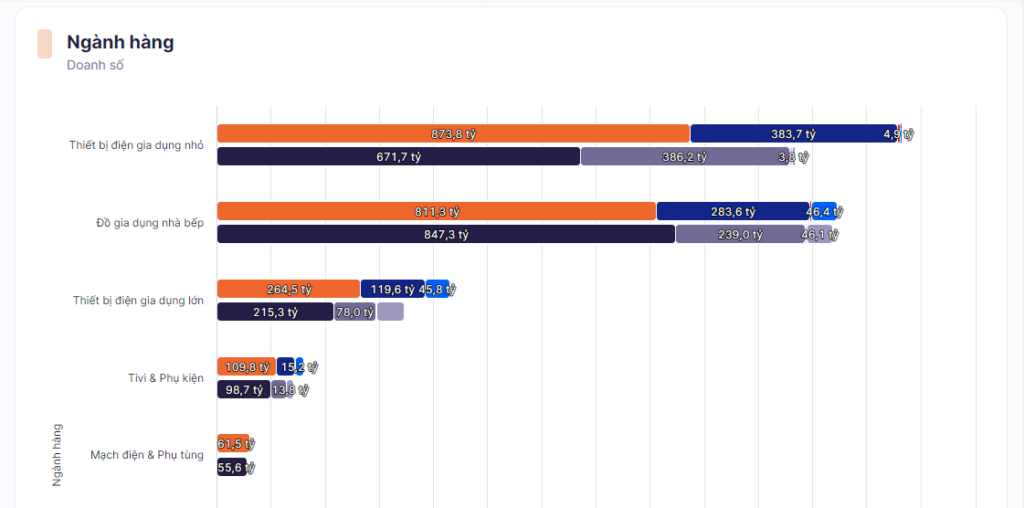

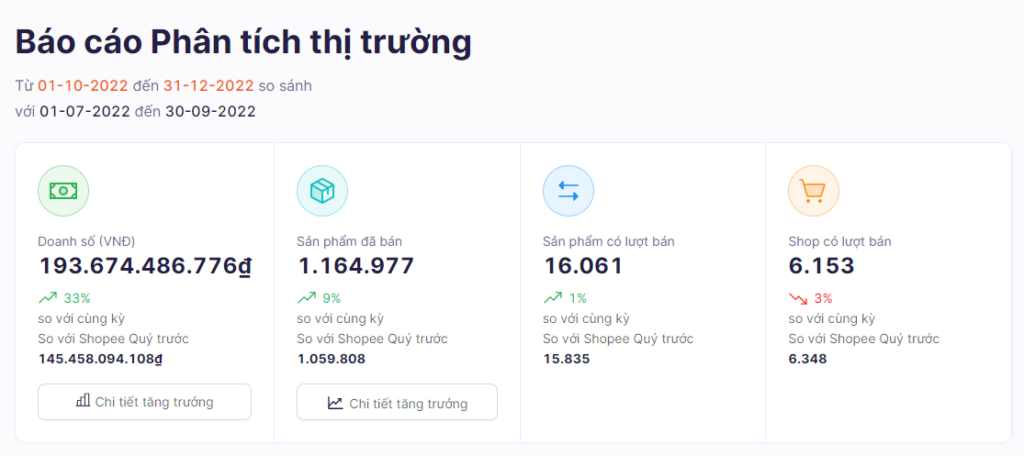

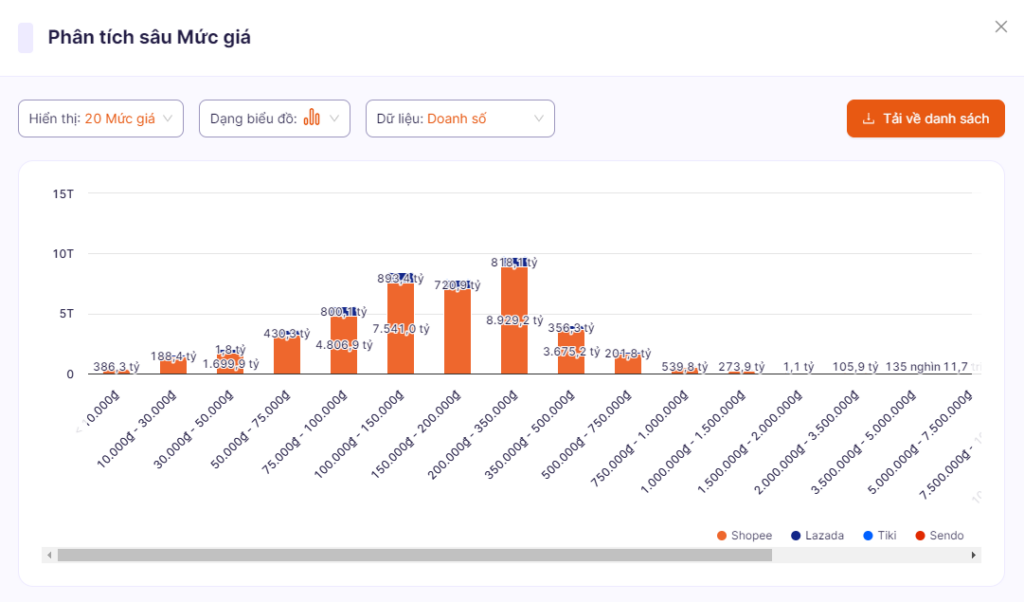

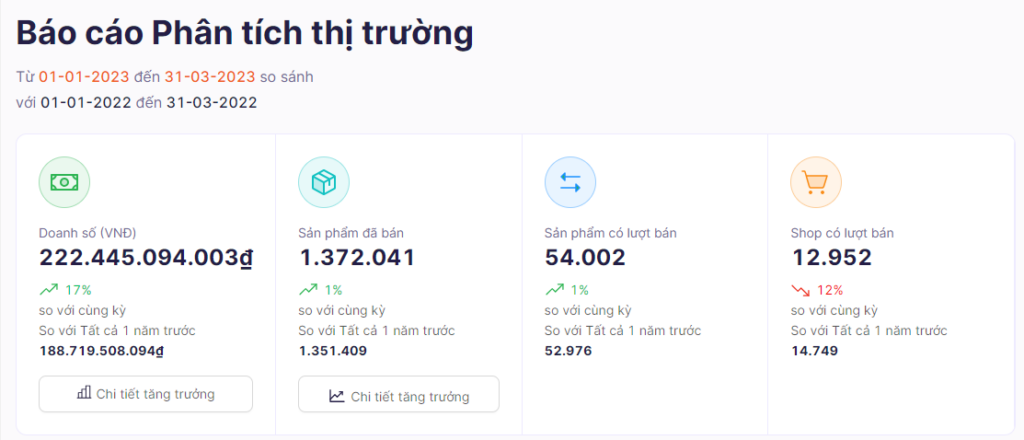

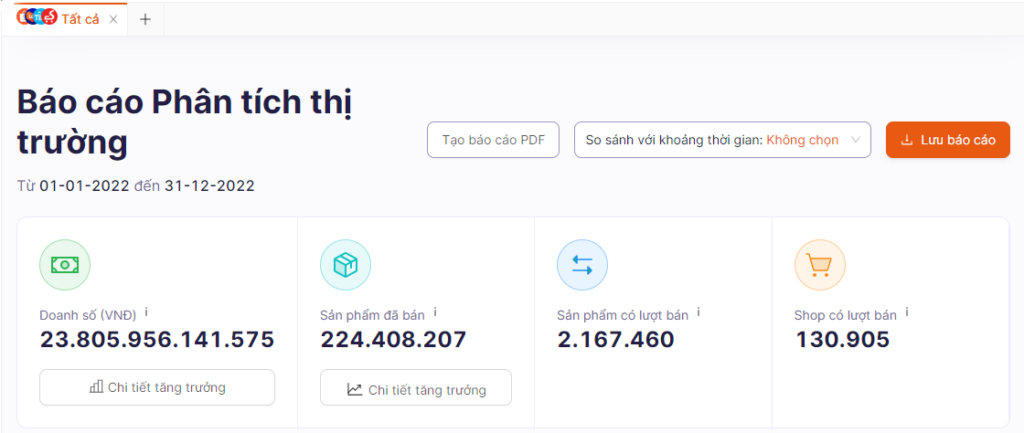

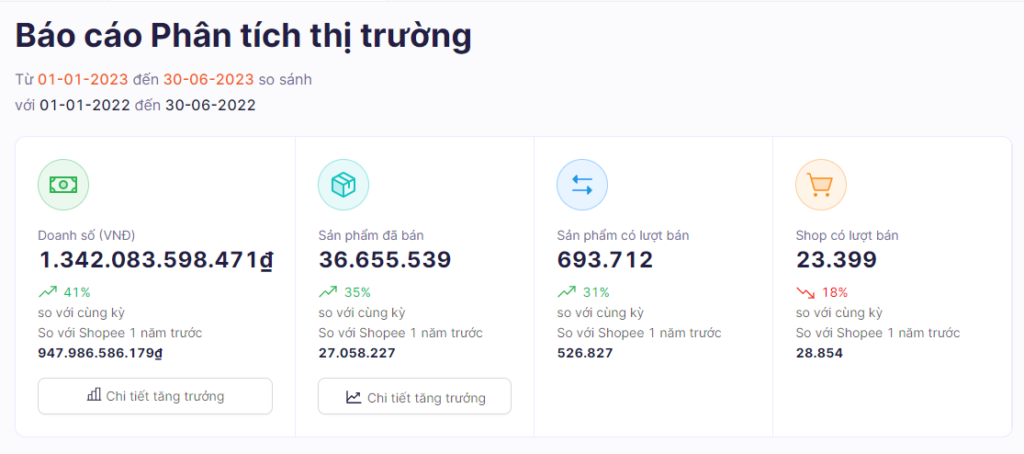

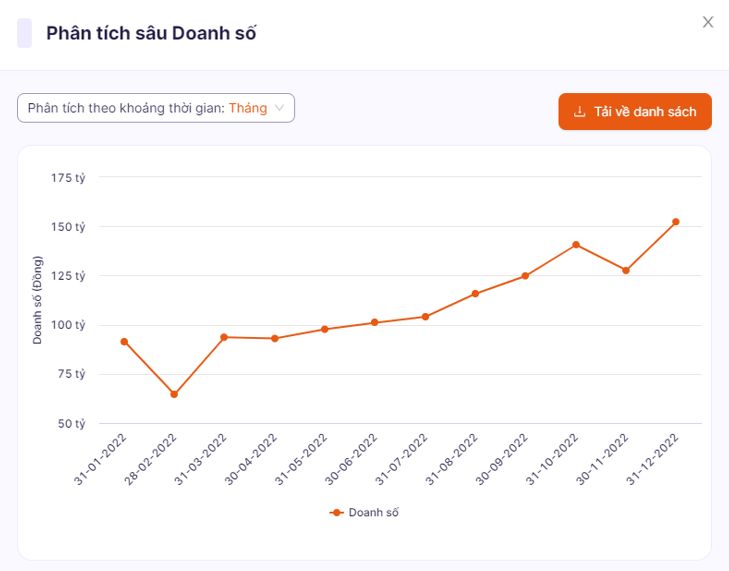

Theo Sách trắng TMĐT Việt Nam năm 2022, thị trường TMĐT Việt Nam đạt nhiều kết quả ấn tượng. Nếu như 2017, TMĐT bán lẻ Việt Nam mới chỉ đạt 6,2 tỷ USD, đến năm 2018, con số này đã chạm 8,06 tỷ USD (tăng 30%). Và đạt 16,4 tỷ USD năm 2022. Báo cáo từ Metric dành cho thị trường sàn bán lẻ trực tuyến nội địa cho thấy, tổng doanh thu 9 tháng đầu năm 2023 ở 5 sàn TMĐT lớn nhất tại Việt Nam hiện nay (Shopee, Lazada, Sendo, Tiki, Tiktok Shop) đã cao hơn cả năm 2022 là 7%, tương đương hơn 10 nghìn tỷ đồng. Theo dự kiến, tốc độ tăng trưởng doanh số của cả năm 2023 so với 2022 là hơn 48% (*), một con số ý nghĩa giữa đầy rẫy khó khăn của 2023. Tính đến nay, TMĐT đã chiếm gần 70% tỉ trọng của nền kinh tế số (Báo cáo kết quả thực hiện nhiệm vụ năm 2023 và kế hoạch thực hiện nhiệm vụ năm 2024 của Cục TMĐT & KTS).

Sản phẩm đầu tiên của chúng tôi – Công ty Cổ phần Khoa học Dữ liệu, không phải Metric, mà là Mua thông minh (Beecost) – tiện ích giúp người mua hàng phát hiện những khuyến mại ảo và xem lịch sử giá bán sản phẩm. Ngay trong tuần đầu tiên ra mắt năm 2019, tiện ích đã có 5.000 người sử dụng và đến nay đã cán mốc 60 triệu lượt người sử dụng hàng tuần, hỗ trợ hơn 10 triệu lượt mua sắm hàng tháng.

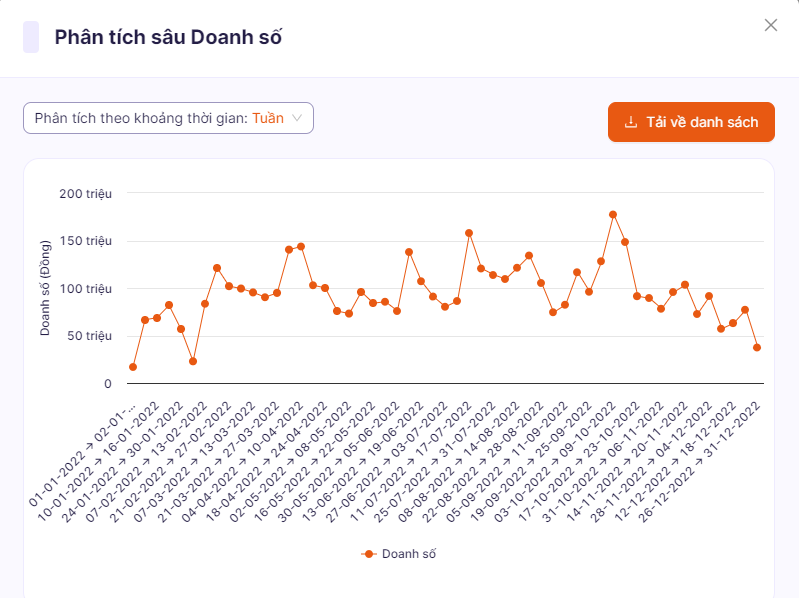

Năm 2020, khi đại dịch Covid-19 xuất hiện, thói quen tiêu dùng của người dân dịch chuyển sang online, chúng tôi nhanh chóng nắm bắt tình hình và ngày 31/3/2020, tài liệu Excel báo cáo đầu tiên được đội ngũ sáng lập hoàn thành, gồm các trường thông tin cực kỳ cơ bản: Ngành hàng, Tên sản phẩm, Link Shopee, Giá bán, Ngày đăng, Số đơn bán 7 ngày gần đây, Số đơn bán 1 tháng gần đây, Số đơn bán 3 tháng gần đây, Số đơn 6 tháng gần đây. Với mức giá vài triệu đồng mỗi bản báo cáo, chúng tôi đã có sự ủng hộ từ hơn 10 khách hàng đầu tiên đang là nhà bán trên các sàn TMĐT. Sau gần 3 tháng làm việc cật lực, chúng tôi vẫn nhớ như in ngày 18/6/2020, ngày mà nền tảng Metric với giao diện dashboard trực quan dành cho những người làm Marketing, nhà bán hàng, chủ doanh nghiệp muốn theo sát thị trường, chính thức đi vào hoạt động.

Tâm niệm lớn: đồng hành cùng thị trường để kinh doanh TMĐT tại Việt Nam thông minh hơn, có chiến lược hơn bằng phân tích dữ liệu. Song chúng tôi vẫn luôn thử nghiệm bằng những bước nhỏ, để sản phẩm và những điều chỉnh thật sự hữu ích, kể được những thông tin cấp thiết của thị trường mà doanh nghiệp cần trước khi bung nở mạnh mẽ. Như cách mà Metric khởi thành, một tài liệu excel vài trăm dòng đã giúp chúng tôi ứng biến nhanh chóng với sự thay đổi của thị trường, cũng là cơ sở để đội ngũ sáng lập xây dựng chiến lược dài hạn hơn cho dòng sản phẩm mới dành cho doanh nghiệp. Từ kinh nghiệm của mình, chúng tôi tin rằng mặc cho những khó khăn, nếu doanh nghiệp nhanh nhạy đón đầu thị trường với quyết định kinh doanh chính xác, vẫn có thể lèo lái cả tập thể vượt sóng gió thành công.

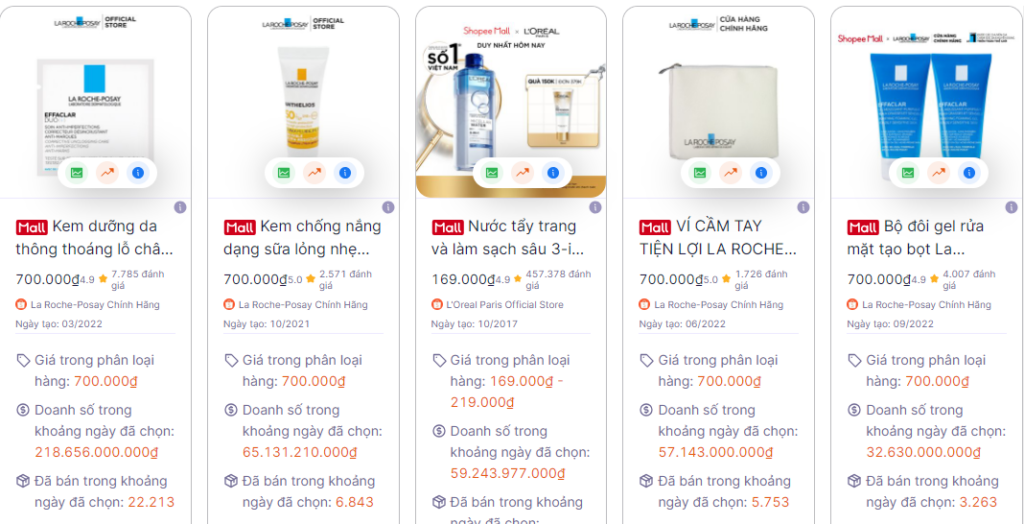

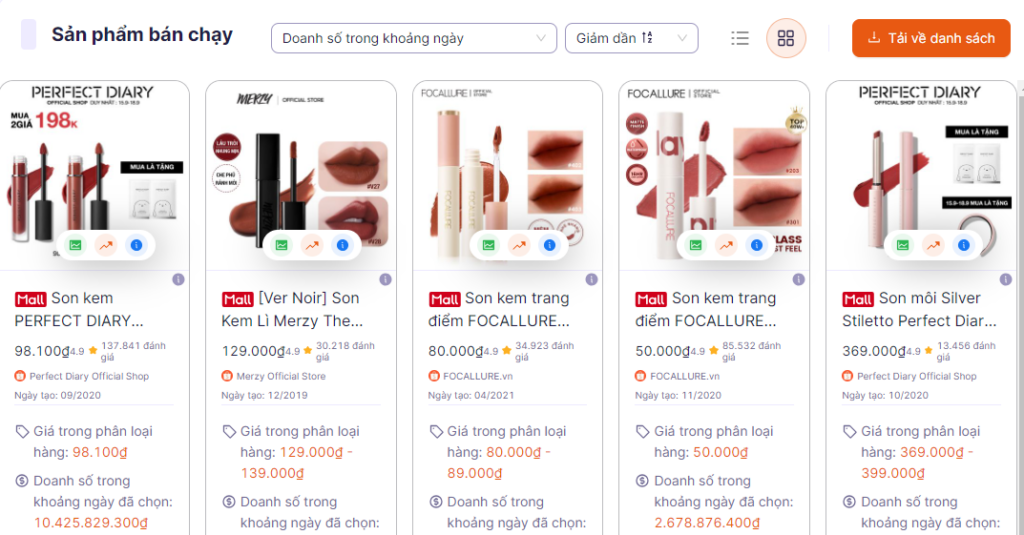

Trong 2 năm đầu tiên từ khi Metric bắt đầu được xây dựng, chúng tôi tập trung 90% nguồn lực vào phát triển sản phẩm, tối ưu các bộ tính toán và phương thức thống kê dữ liệu thị trường. Bởi chúng tôi tin rằng nguồn số liệu đầy đủ, chính xác chính là cơ sở vững chắc nhất cho mọi quyết định kinh doanh. Từng bước, Metric tiếp tục nâng cấp giao diện công cụ phân tích cơ bản trên trang metric.vn. Mở rộng phạm vi dịch vụ với giải pháp Enterprise cho doanh nghiệp lớn với nhu cầu về dữ liệu thị trường sâu hơn như: Đánh giá sản phẩm của khách hàng, Kiểm soát giá,… Đồng thời, vẫn nỗ lực phối hợp cùng Trung tâm Phát triển Thương mại Điện tử (Cục TMĐT & KTS – Bộ Công Thương) và Hiệp hội TMĐT Việt Nam VECOM tham gia hoạt động tại khắp địa phương trên cả nước nhằm giới thiệu và hỗ trợ các doanh nghiệp tăng cường sức cạnh tranh trên nền tảng Ecommerce bằng phân tích dữ liệu.

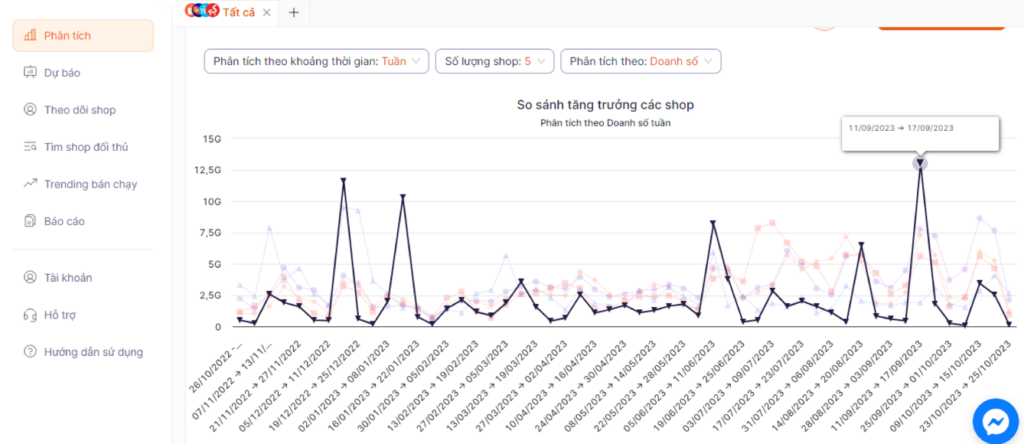

Giải thưởng Đón đầu xu thế (InnoTrend Establishment Award) trong khuôn khổ chương trình Thách thức đổi mới sáng tạo Việt Nam; Best Sollution Award trao bởi VECOM hay Giải nhì hạng mục Công nghệ số Triển vọng của Nhân tài Đất Việt trong năm 2023. Là những công nhận quý giá của giới chuyên gia về tính ứng dụng và tính hiệu quả mà Metric có thể đem lại. Để chúng tôi nhìn lại chính mình, tiếp tục nỗ lực từng ngày, cải tiến sản phẩm và chất lượng dịch vụ. Như cách mà từng thành viên trong đội ngũ Metric đã cần mẫn tích góp 800 tỉ điểm dữ liệu của 5 sàn TMĐT lớn nhất Việt Nam, 100 ngàn + website TMĐT… , đóng góp sức nhỏ vào sự tăng trưởng hữu hình của gần 1000 thương hiệu mà chúng tôi có cơ hội đồng hành.

Song có lẽ đáng tự hào hơn tất cả, chính là việc chúng tôi nhận được sự tin tưởng về kho dữ liệu do tập thể 40 thành viên chung tay vun đắp, về giá trị của việc ứng dụng Phân tích dữ liệu Bigdata vào vận hành kinh doanh, đặc biệt trong bối cảnh đầy khó khăn chúng ta vừa đi qua.

Dự báo về một năm 2024 đầy thách thức ngập tràn trên khắp các kênh tin tức. Liệu ta nên nằm im đợi bão qua hay ứng biến để tăng trưởng?

Chúng tôi tin rằng thách thức luôn hiện hữu kể cả trong bối cảnh có nhiều cơ hội nhất! Nghĩa là, chỉ khi ta nắm bắt kịp thời và “xử lý” khéo léo, cơ hội mới thực sự trở nên có giá trị. Và điều này, chưa bao giờ 100% dựa vào may mắn hay án binh bất động mà có được.

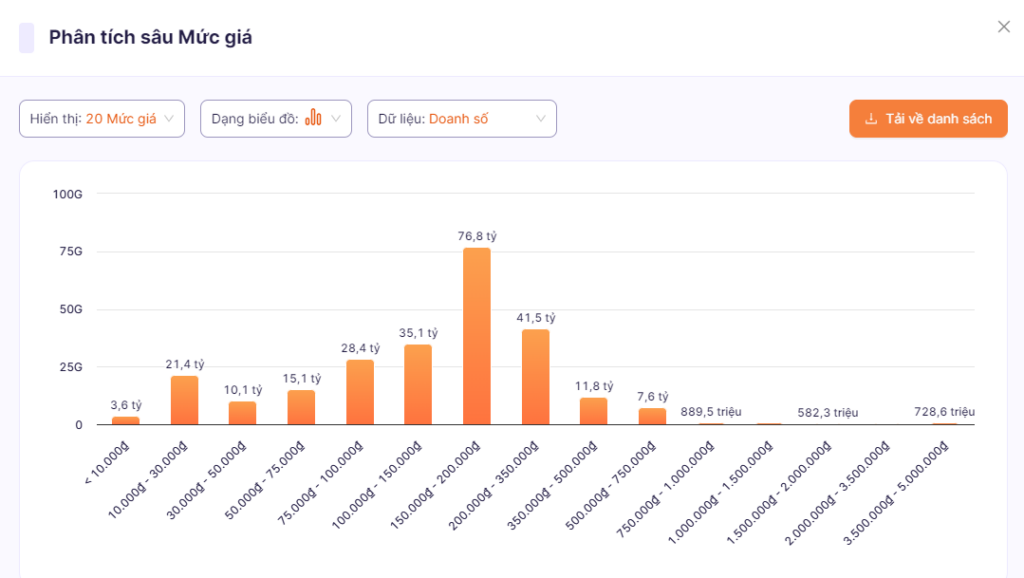

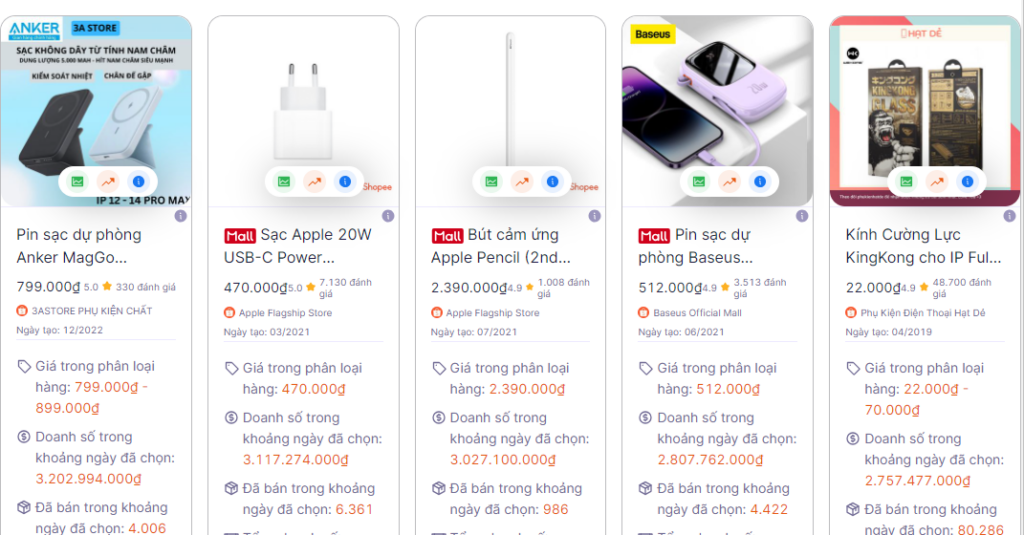

Bạn thấy đấy, chúng ta vẫn đang sở hữu tốc độ phát triển TMĐT thần tốc trong khu vực Đông Nam Á và trên thế giới với quy mô thị trường tăng trưởng ổn định. Thói quen mua sắm qua mạng của người tiêu dùng thành hình rõ nét hơn bao giờ hết. Và nhà bán trên sàn TMĐT ngày càng chuyên nghiệp với những bước đi được tính toán ngày một kỹ lưỡng hơn. Trong khi 2023 chứng kiến khoảng 100 ngàn nhà bán dừng hoạt động (không có đơn bán) (*). Nghĩa là những nhà bán không có sự đầu tư kỹ lưỡng trong chiến lược kinh doanh, hoặc hành động theo cảm tính mà không dựa trên cơ sở thực tế nào, sẽ buộc phải dừng chân. Vì vậy, quyết định đường hướng kinh doanh nhanh, chính xác càng trở thành yếu tố tiên quyết cho sự sống còn của doanh nghiệp.

Thêm liều tích cực cho năm mới rộn rã, ngày đầu năm đội ngũ Metric đã đặt ra nhiều mục tiêu mới: Giảm thiểu độ trễ cập nhật nhật dữ liệu vào hệ trống phân tích Metric.vn xuống còn 1 ngày; Phát triển thêm sản phẩm mới như Price Alert; đồng thời tiếp tục duy trì độ phủ dữ liệu >90%… Tin tưởng rằng, đây cũng là những giá trị mới mẻ sẽ giúp ích hiệu quả hơn, tiếp sức mạnh mẽ hơn cho thương hiệu và doanh nghiệp. Những thay đổi này sẽ được chúng tôi cập nhật liên tục trong năm nay.

2024, Metric đã rất sẵn sàng!

Hà Thanh Tùng

Chủ tịch HĐQT, Đồng sáng lập

(*) Số liệu trích từ Báo cáo toàn cảnh thị trường sàn Bán lẻ trực tuyến 2023 và Dự báo 2024 do Metric thực hiện, dự kiến phát hành đầu tháng 01/2024.